您現(xiàn)在的位置: 百濟(jì)新特藥房網(wǎng)首頁(yè) >> 行業(yè)資訊 >> 媒體報(bào)道

首仿藥掀創(chuàng)新風(fēng)暴,藥企爭(zhēng)搶千億市場(chǎng)!

- 來源: 百濟(jì)藥房藥訊 作者:百濟(jì)動(dòng)態(tài) 瀏覽: 發(fā)布時(shí)間:2017/10/25 16:50:00

原標(biāo)題:首仿藥掀創(chuàng)新風(fēng)暴,齊魯、正大天晴、恒瑞爭(zhēng)搶千億場(chǎng)!

一邊是中國(guó)制藥界的“研發(fā)一哥”恒瑞,一邊是“老大哥”石藥集團(tuán),無論誰率先獲得“首仿藥”批文,擁抱它的,至少是每年數(shù)千萬美元的中國(guó)市場(chǎng)。

而這僅僅是2015年8月,中國(guó)藥品審評(píng)審批綜合改革啟動(dòng)后,本土各大藥企,對(duì)首仿藥展開激烈角逐的縮影。

健識(shí)君統(tǒng)計(jì),2016年1月29日,自國(guó)家藥品審評(píng)中心(以下簡(jiǎn)稱CDE)公示首批納入優(yōu)先審評(píng)審批的藥品名單至今,23批共計(jì)263個(gè)國(guó)家優(yōu)先審評(píng)審批藥品中,陸續(xù)涌現(xiàn)出35個(gè)首仿藥,涉及20家企業(yè)。

其中,既有石藥、齊魯、恒瑞、正大天晴等本土藥業(yè)研發(fā)“梯隊(duì)”,也有北京萬生藥業(yè)、成都明日制藥這些“新鮮面孔”。

上述數(shù)據(jù)突顯,一場(chǎng)由本土藥企“接棒”的,全球“明星”原研藥搶仿戰(zhàn)役,已經(jīng)拉開。

瞄準(zhǔn)首仿藥

石藥恒瑞啟動(dòng)暗戰(zhàn)模式

美國(guó)的《藥品價(jià)格競(jìng)爭(zhēng)和專利期恢復(fù)法》中明確,首仿藥是在“專利無效或者批準(zhǔn)正在申請(qǐng)的藥物不會(huì)侵犯專利”的情況下,個(gè)仿制申請(qǐng)者將擁有180天的市場(chǎng)專賣權(quán)。

事實(shí)上,首藥物的研發(fā)難度和成本都明顯低于創(chuàng)新藥,產(chǎn)品療效已充分被原研藥驗(yàn)證。此時(shí),首仿藥一旦上市,有望憑借低廉的價(jià)格迅速占領(lǐng)市場(chǎng),甚至可以替代昂貴的原研產(chǎn)品成新任霸主。

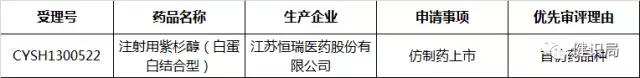

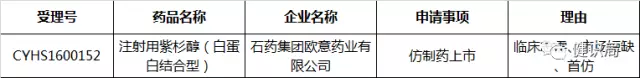

這樁“投資少、風(fēng)險(xiǎn)低、見效快”的買賣,目前已為中國(guó)傳統(tǒng)藥企轉(zhuǎn)型升級(jí),新興藥企開疆拓土的“必爭(zhēng)之地”。在上述35個(gè)進(jìn)入國(guó)家優(yōu)先審評(píng)序列的首仿藥產(chǎn)品中,健識(shí)君發(fā)現(xiàn),CDE在2016年10月公示的《擬納入優(yōu)先審評(píng)程序藥品注冊(cè)申請(qǐng)的公示(第十一批)》中,恒瑞醫(yī)藥注射用紫杉醇(白蛋白)以首仿品種位列其中。

第十一批擬納入優(yōu)先審評(píng)程序藥品注冊(cè)申請(qǐng)的公示名單

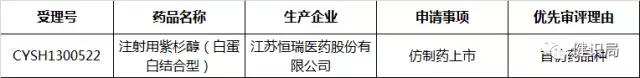

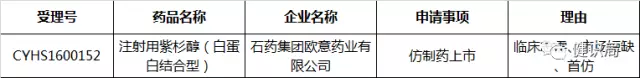

5個(gè)月后,2017年3月,CDE第十四批擬納入優(yōu)先審評(píng)程序的藥品注冊(cè)申請(qǐng)公示中,石藥集團(tuán)研發(fā)的同種產(chǎn)品——注射用紫杉醇(白蛋白)也以“首仿”為由之一,列入優(yōu)先審評(píng)審批。

第十四擬納入優(yōu)先審評(píng)程序藥品注冊(cè)申請(qǐng)的公示名單

根據(jù)首仿藥只能審批一家企業(yè)的國(guó)際通行原則,石藥集團(tuán)與恒瑞醫(yī)藥的首仿藥之爭(zhēng)已經(jīng)打響。

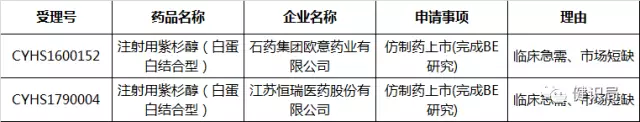

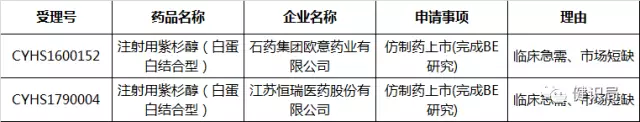

隨后,健識(shí)君發(fā)現(xiàn),在2017年6月20日,恒瑞醫(yī)藥與石藥集團(tuán)申報(bào)的注射用紫杉醇(白蛋白),又雙雙列入擬納入優(yōu)先審評(píng)審批名單,此次恒瑞醫(yī)藥用了新的受理號(hào),而石藥集團(tuán)仍用之前的受理號(hào)。此次納入理由是臨床急需、市場(chǎng)短缺。

第二十批擬納入優(yōu)先審評(píng)程序藥品注冊(cè)申請(qǐng)公示名單

從公開信息看,恒瑞醫(yī)藥和石藥集團(tuán)均已完成注射用紫杉醇(白蛋白)的仿制藥BE試驗(yàn),并納入優(yōu)先審評(píng)審批綠色通道。加之是市場(chǎng)短缺藥品,無論終誰率先搶仿成功,迎接它的,都將是年銷售收入以億元計(jì)的巨大市場(chǎng)。

恒瑞醫(yī)藥公告顯示,2016年,注射用紫杉醇(白蛋結(jié)合型)在中國(guó)市場(chǎng)銷售額約為3448萬美元,全球市場(chǎng)銷售額約為10億美元。

競(jìng)爭(zhēng)激烈

本土藥企向跨國(guó)藥企“開炮”

在35個(gè)首仿藥優(yōu)先審評(píng)審批名單中,齊魯制藥以7個(gè)品種一枝獨(dú)秀,成為申請(qǐng)首仿藥審評(píng)注冊(cè)數(shù)量多的企業(yè),而江蘇恒瑞、正大天晴、石藥集團(tuán)緊隨其后形成首仿藥角逐“戰(zhàn)團(tuán)”。

在這場(chǎng)首仿藥的優(yōu)先審評(píng)角逐中,江蘇恒瑞和石藥分別申請(qǐng)的注射用紫杉醇(白蛋白結(jié)合型),恒瑞申請(qǐng)的帕立骨化醇注射液,正大天晴申請(qǐng)的利奈唑胺注射液,齊魯制藥申請(qǐng)的拉坦噻嗎滴眼液,都屬于“明星”產(chǎn)品,跨國(guó)藥企的原研藥,已創(chuàng)下每年以億美元計(jì)的巨大市場(chǎng)。

以注射用紫杉醇(白蛋白結(jié)合型)為例,由新基醫(yī)藥(后被百濟(jì)神州收購(gòu))研發(fā)生產(chǎn)的原研藥,在2015年中國(guó)市場(chǎng)銷售額約為3614.2萬美元,全球市場(chǎng)銷售額約為9.9億美元;輝瑞擁有的原研專利產(chǎn)品——利奈唑胺注射在全球市場(chǎng)的銷售規(guī)模則高達(dá)14億美元。

分析人士指出,“上述首仿藥一旦成功上市,必將迫使原研藥在中國(guó)甚至全球市場(chǎng)降價(jià),以挽留市場(chǎng),這些明星藥的學(xué)術(shù)營(yíng)銷大戰(zhàn)一觸即發(fā)。”

2016年12月,齊魯制藥旗下吉非替尼片的首仿藥——“伊瑞可”成功上市之后,迫使阿斯利康的原研產(chǎn)品“易瑞沙”從之前的15000元降至約7000元。近日,健識(shí)君查詢福建省藥械聯(lián)合限價(jià)陽(yáng)光采購(gòu)網(wǎng)發(fā)現(xiàn),易瑞沙新的零售價(jià)僅為2358元,降幅近90%。

實(shí)際上,在中國(guó)醫(yī)藥改革多項(xiàng)政策的沖擊下,跨國(guó)藥企的“明星”原研藥,已迎來降價(jià)潮。

2017年8,上海羅氏制藥有限公司宣布,該公司治療非小細(xì)胞肺癌的靶向藥物特羅凱(厄洛替尼)將降價(jià)30%,具體的降價(jià)幅度可能因各地基礎(chǔ)價(jià)格差異而略有不同。目前,特羅凱的報(bào)價(jià)約為4600元/盒/7片(150mg)。

而2016年、2017年,國(guó)家衛(wèi)計(jì)委、人社部分別組織的兩輪藥價(jià)談判中,GSK旗下治療慢性乙肝的富馬酸替諾福韋二吡呋酯(韋瑞德)降價(jià)67%;阿斯利康研發(fā)生產(chǎn)治療晚期非小細(xì)胞肺癌的鹽酸吉非替尼(易瑞沙)降價(jià)55%;諾華制藥將其重磅產(chǎn)品雷珠單(諾適得)在中國(guó)醫(yī)院終端的價(jià)格從9800元/支調(diào)低至7200元/支,每支降價(jià)2600元,降幅達(dá)26%。

跨國(guó)藥企之所以在中國(guó)市場(chǎng)頻繁降價(jià),表面上來看原因各異,受醫(yī)改政策影響較大,但本質(zhì)上,還是迫于中國(guó)藥企的創(chuàng)新性競(jìng)爭(zhēng)壓力。業(yè)內(nèi)普遍認(rèn)為,首仿藥的陸續(xù)上市,讓跨國(guó)藥企的“超國(guó)民待遇”逐步消失。

政策紅利

首仿藥角逐千億市場(chǎng)

2015年8月,國(guó)務(wù)院出臺(tái)《關(guān)于改革藥品醫(yī)療器械審評(píng)審批制度的意見》,正式啟動(dòng)藥品審評(píng)審批改革,重新定義新藥和仿制藥,開創(chuàng)藥品優(yōu)先審評(píng)審批“綠色通道”,鼓勵(lì)藥企在中國(guó)研發(fā)創(chuàng)新。

到今年10月9日,中辦、國(guó)辦聯(lián)合發(fā)布《關(guān)于深化審評(píng)審批制度改革鼓勵(lì)藥品醫(yī)療器械創(chuàng)新的意見》,本土藥企在首仿藥領(lǐng)域的研發(fā)競(jìng)爭(zhēng),已蔚然成風(fēng)。

由于首仿藥與原研藥在質(zhì)量和療效一致性上的“榜樣”作用,我國(guó)的藥改,已逐漸梳理出:鼓勵(lì)首仿、強(qiáng)力推進(jìn)仿制藥一致性評(píng)價(jià)兩大改革“舉措”。

國(guó)家食藥監(jiān)總局局長(zhǎng)畢井泉多次提出,本輪藥品審評(píng)審批改革的主要目標(biāo),就是讓中國(guó)的仿制藥在質(zhì)量和療效上與原研藥一致,在臨床上可以相互替代,既可以節(jié)約醫(yī)療費(fèi)用,同時(shí)提升制藥行業(yè)的整體發(fā)展水平,促進(jìn)制藥工業(yè)供給側(cè)結(jié)構(gòu)性改革。

這也意味著,首仿藥,特別是進(jìn)入優(yōu)先審評(píng)審批通道的首仿藥,一出生(獲批上市),即可優(yōu)先享有目前仿制藥一致性評(píng)價(jià)的政策紅利

2016年3月,國(guó)務(wù)院辦公廳印發(fā)《關(guān)于開展仿制藥質(zhì)量和療效一致性評(píng)價(jià)的意見》明確指出,通過一致性評(píng)價(jià)的藥品品種,在醫(yī)保支付方面予以適當(dāng)支持,醫(yī)療機(jī)構(gòu)應(yīng)優(yōu)先采購(gòu)并在臨床中優(yōu)先選用。同品種藥品通過一致性評(píng)價(jià)的生產(chǎn)企業(yè)達(dá)到3家以上的,在藥品集中采購(gòu)等方面不再選用未通過一致性評(píng)價(jià)的品種。

縱觀國(guó)際,美國(guó)的首仿藥鼓勵(lì)政策包括,企業(yè)申報(bào)審批成功,將獲得180天的“首仿獨(dú)占期”,在此期間,F(xiàn)DA不會(huì)批準(zhǔn)其它仿制藥的申請(qǐng),首仿藥企業(yè)可利用此“獨(dú)占期”,進(jìn)行充分市場(chǎng)布局,從中獲利。

對(duì)此,業(yè)內(nèi)普遍認(rèn)為,國(guó)外通行的180天獨(dú)占期與國(guó)情不相符,因?yàn)閺男滤帿@批上市,到經(jīng)過集中采購(gòu)進(jìn)入臨床、進(jìn)入醫(yī)保,都遠(yuǎn)不止180天;或許,1至3年更為可行。

分析人士指出,在政府大刀闊斧鼓勵(lì)創(chuàng)新的今天,給予首仿藥更多利好政策,并非“奢望”。恒瑞、正大天晴、齊魯,這些本土首仿藥“當(dāng)家”企業(yè),可坐收政策紅利。

在國(guó)際藥品市場(chǎng)上,中國(guó)的首仿藥仍是“新綠”,但已經(jīng)“榜樣”產(chǎn)品,充分發(fā)揮首仿藥的性價(jià)比優(yōu)勢(shì),和本土市場(chǎng)營(yíng)銷優(yōu)勢(shì),成功超越原研藥,或取得與之相當(dāng)?shù)氖袌?chǎng)份額。

以江蘇奧賽康藥業(yè)為例,2009年,其拳頭產(chǎn)品奧西康——國(guó)內(nèi)首仿阿利斯康原研藥注射用奧美拉唑鈉(洛賽克)上市。在之后的三年中,奧西康在江蘇等多省藥品招標(biāo)采購(gòu)中,中標(biāo)價(jià)格近60元,與相比于國(guó)內(nèi)其他100多家生產(chǎn)商7-7.5元市場(chǎng)零售價(jià),首仿藥的價(jià)格是同類產(chǎn)品的9倍。

浙江震元生產(chǎn)的氯諾昔康為國(guó)內(nèi)首仿藥,目前已獨(dú)占國(guó)內(nèi)市場(chǎng)70%的份額;華海藥業(yè)研究院研發(fā)的拉莫三嗪控釋片為國(guó)際首仿藥,于2013年1月取得美國(guó)ANDA文號(hào),上市當(dāng)年就給公司貢獻(xiàn)1.5億美元。另?yè)?jù)華海藥業(yè)2016年報(bào)顯示,拉莫三嗪控釋片銷售額為1891.95萬片(約合15.17億美元)。

目前,在注射用紫杉醇(白蛋白結(jié)合型)的首仿審評(píng)“爭(zhēng)奪戰(zhàn)”中,同時(shí)進(jìn)入優(yōu)先審評(píng)序列的江蘇恒瑞和石藥集團(tuán)仍在與時(shí)間賽跑,稍有不慎,或錯(cuò)失千萬級(jí)甚至億級(jí)美元市場(chǎng)。

分析人士預(yù)測(cè),未來5年,中國(guó)首仿藥將持續(xù)研發(fā)、審評(píng)、審批、上市的步伐,首仿藥的產(chǎn)品總數(shù)有望突破100個(gè)品種。

從國(guó)際市場(chǎng)看,隨著跨國(guó)藥企利懸崖的到來,2014—2020年的7年間,將有2590億美元的藥品面臨專利到期的風(fēng)險(xiǎn),其中預(yù)期有46%的市場(chǎng)份額會(huì)被仿制藥替代。

來源:健識(shí)局(jianshiju01) 作者:雷公

本文為轉(zhuǎn)載,我們不對(duì)其內(nèi)容和觀點(diǎn)負(fù)責(zé)。

TAG:首仿藥掀創(chuàng)新風(fēng)暴 首仿藥

相關(guān)藥品

網(wǎng)站資訊- 藥房介紹 |

連鎖門店分布 | 人才招聘 |

聯(lián)系我們 | 網(wǎng)站地圖

便民幫助- 常見問題 | 服務(wù)指南 | 藥學(xué)服務(wù) | 顧客意見 | 顧客投訴 | 專科服務(wù) | 尋醫(yī)問藥 | 藥師窗口

專科分類服務(wù)- 腫瘤科 | 肝病科 | 神經(jīng)科 | 精神科 | 皮膚性病科 | 眼 科 | 風(fēng)濕免疫科 | 心血管科 | 糖尿病科 | 其他科用藥

藥品服務(wù)- 腫瘤科藥品 | 精神科藥品 | 肝病科藥品 | 眼科藥品 |皮膚性病科藥品 | 神經(jīng)科藥品 | 風(fēng)濕免疫科藥品

百濟(jì)藥房資質(zhì)- 企業(yè)法人營(yíng)業(yè)執(zhí)照 | 互聯(lián)網(wǎng)藥品信息服務(wù)資格證

便民幫助- 常見問題 | 服務(wù)指南 | 藥學(xué)服務(wù) | 顧客意見 | 顧客投訴 | 專科服務(wù) | 尋醫(yī)問藥 | 藥師窗口

專科分類服務(wù)- 腫瘤科 | 肝病科 | 神經(jīng)科 | 精神科 | 皮膚性病科 | 眼 科 | 風(fēng)濕免疫科 | 心血管科 | 糖尿病科 | 其他科用藥

藥品服務(wù)- 腫瘤科藥品 | 精神科藥品 | 肝病科藥品 | 眼科藥品 |皮膚性病科藥品 | 神經(jīng)科藥品 | 風(fēng)濕免疫科藥品

百濟(jì)藥房資質(zhì)- 企業(yè)法人營(yíng)業(yè)執(zhí)照 | 互聯(lián)網(wǎng)藥品信息服務(wù)資格證